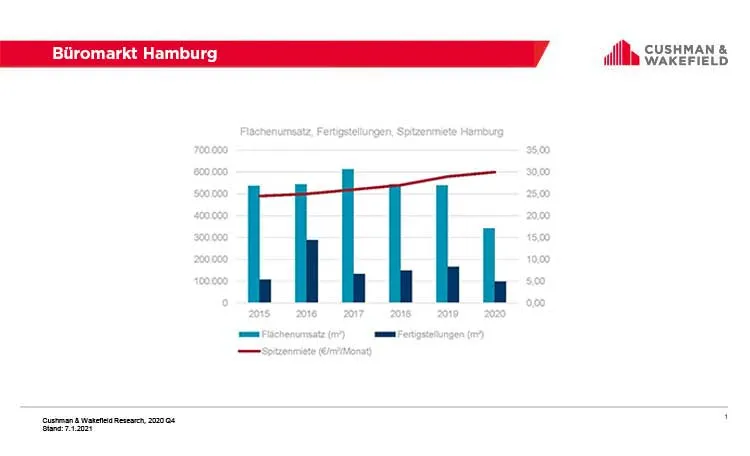

Für das vergangene Jahr 2020 hat das internationale Immobilienberatungsunternehmen Cushman & Wakefield (C&W) am Hamburger Büromarkt einen Flächenumsatz von 343.000 Quadratmetern registriert. Im Vergleich zum Vorjahr 2019, mit 539.000 Quadratmetern, ist das Jahresergebnis 2020 um 195.000 Quadratmeter (36 Prozent) schwächer. Damit ist seit 2003 der niedrigste Flächenumsatz am Hamburger Büromarkt erfasst worden.

„Im Kontext der Pandemie sendet das vierte Quartal mit einem Flächenumsatz von 93.500 Quadratmetern und einer Großanmietung oberhalb von 10.000 Quadratmetern durchaus positive Signale“, kommentiert Tobias Scharf, Leiter Vermietung bei Cushman & Wakefield in Hamburg. Wenngleich im vierten Quartal 2020 rund 10 Prozent weniger Flächenumsatz registriert wurde als im Vorjahresquartal, war es das umsatzstärkste Quartal seit Beginn der Pandemie. Während der Vermietungsmarkt mit Nachfragerückgängen auf die Krise reagiert, zeigt sich der gewerbliche Investmentmarkt mit einem Transaktionsvolumen von 5,3 Milliarden Euro relativ unbeeindruckt.

„Auch wenn die wirtschaftlichen Unsicherheiten noch immer hemmend auf den Vermietungsmarkt wirken, können viele Nutzer die Situation mittlerweile besser einschätzen als noch vor einem halben Jahr. Anziehende Flächengesuche und Besichtigungen zeugen vom Beginn einer neuen Normalität“, stellt Tobias Scharf fest. Trotzdem erwartet Tobias Scharf aufgrund der anhaltend angespannten wirtschaftlichen Lage dass sich der coronabedingte Einbruch der Bürovermietungstätigkeit noch bis mindestens Mitte 2021 ziehen könnte. „Auch wenn noch immer viele Unternehmen eine abwartende Haltung einnehmen und ihre Anmietungsentscheidungen hinauszögern, beobachten wir bei Flächengesuchen einen hohen Fokus auf die Ausstattung und die Implementierung neuer Büroarbeitswelten“, beobachtet Tobias Scharf. „Diese Anpassung, weg von ausschließlich fest eingerichteten Arbeitsplätzen, hin zu mehr kollaborativ nutzbaren Flächen, könnten bereits im Jahr 2021 zu einer ansteigenden Nachfrage nach neuen Büroflächen führen“, ergänzt Marc Rohrer, Head of Capital Markets und Niederlassungsleiter von Cushman & Wakefield in Hamburg. Diese mögliche Nachfrage trifft auf einen leicht höheren Leerstand. Zwar ist die Erhöhung der Untermietflächen bislang deutlich geringer ausgefallen als erwartet, doch durch die ausgesetzte Insolvenzmeldepflicht und das damit verbundene Risiko eines Anstiegs von Zombieunternehmen rechnet Tobias Scharf mit einem Anstieg des Büroflächenangebots durch zunehmenden Leerstand sowie hinzukommende Untermietflächen. In Anbetracht des aktuellen niedrigen Leerstandniveaus bringt diese Entwicklung für flächensuchende Unternehmen zusätzliches Angebot in einem engen Marktumfeld.

Großabschluss von 11.000 Quadratmetern rettet Quartalsergebnis

Während der Flächenumsatz im Jahr 2020 38 Prozent unter dem Durchschnitt der vergangenen fünf Jahre liegt, ist die Anzahl der registrierten Mietvertragsabschlüsse (476 Neuabschlüsse) mit 10 Prozent moderat gesunken. Der prozentual höhere Rückgang beim Flächenumsatz im Vergleich zum Rückgang der Abschlüsse begründet sich in der Vielzahl der Flächenanmietungen unter 1.000 Quadratmeter (82 Prozent der Anmietungen im Jahr 2020). Da die Anmietungen in dieser Größenkategorie nur zwei Prozent unter dem Durchschnitt der vergangenen fünf Jahre liegen, machen sich 42 Prozent weniger Anmietungen im Segment „größer 3.000 Quadratmeter“ weniger bemerkbar.

Im Jahr 2020 entfielen etwa 43 Prozent des Flächenumsatzes auf Flächen unter 1.000 Quadratmeter und 25 Prozent auf Flächen über 3.000 Quadratmeter. Im Durchschnitt der vorangegangenen fünf Jahre hatte der Flächenumsatz unter 1.000 Quadratmeter dagegen nur einen Anteil von 31 Prozent, während 41 Prozent im Flächensegment über 3.000 Quadratmeter umgesetzt wurden.

Anzahl und Summe der Flächen von Großabschlüssen oberhalb der 10.000 Quadratmeter-Grenze blieben im Jahr 2020 weit hinter den Werten der vorangegangenen Jahre. 2020 gab es nur einen einzigen Großflächenabschluss. Die HCOB schloss in Signas Projektentwicklung Elbtower einen Mietvertrag über 11.000 Quadratmeter Bürofläche. Dagegen waren im Vorjahr 2019 mit fünf Großabschlüssen 140.000 Quadratmeter Bürofläche umgesetzt worden und im Durchschnitt der vergangenen fünf Jahre trugen jeweils vier Großabschlüsse rund 105.000 Quadratmeter zum Flächenumsatz bei. „Kurz vor Jahresabschluss sollten zwei weitere Großabschlüsse über rund 28.000 Quadratmeter unterzeichnet werden. Aufgrund von zeitlichen Verzögerungen in der Weihnachtszeit verschoben sich diese jedoch auf Anfang 2021“, erklärt Tobias Scharf und ergänzt: „Zum Jahresabschluss bleibt festzuhalten, dass größere Anmietungsprozesse wieder an Schwung gewinnen“.

Industrieunternehmen mit stärksten Umsätzen, Hamburger City gefragtester Teilmarkt

Über die vergangenen vier Quartale waren Industrieunternehmen am umsatzstärksten. 28 Abschlüsse mit einem Flächenumsatz von rund 49.000 Quadratmetern entfielen auf diese Branche. Während die IKT-Branche im Vergleichszeitraum 2019 mit 38 Neuabschlüssen und insgesamt gut 100.000 Quadratmetern noch die umsatzstärkste Branche war, wurden 2020 nur 24.000 Quadratmeter in 36 Abschlüssen registriert. Damit ist die IKT-Branche im Branchenranking nur auf Platz sechs. Neben den Industrieunternehmen fällt der größte Teil des Flächenumsatzes 2020 auf die Öffentliche Verwaltung: In 14 Deals wurden 28.000 Quadratmeter vermietet.

Die Hamburger City bildet mit rund 89.000 Quadratmetern oder gut 25 Prozent des Flächenumsatzes den mit Abstand gefragtesten Teilmarkt. 149 Mietvertragsabschlüsse (31 Prozent) entfallen auf diesen Teilmarkt. „Bei der Suche nach neuen Mietflächen spielt weiterhin eine zentrale und gut erreichbare Lage für Unternehmen eine große Rolle“, bestätigt Tobias Scharf. Mit 45.000 Quadratmetern beziehungsweise 13 Prozent des Flächenumsatzes belegt die City Süd den zweiten Platz. Schon 2019 konzentrierte sich der Flächenumsatz mit 22 Prozent auf die City. Die City Süd lag jedoch mit 11 Prozent hinter der HafenCity nur auf Platz drei.

Spitzenmiete zeigt sich mit 30,00 Euro pro Quadratmeter und Monat krisenresistent

Seit ihrem Anstieg auf 30,00 Euro pro Quadratmeter und Monat zum Jahresanfang 2020 bleibt die Spitzenmiete krisenresistent und stabil. Gegenüber dem Vorjahreswert ist sie um 1,00 Euro gestiegen. Auch während der Krise bewegte sich die Spitzenmiete nicht unter die historische Preisschwelle von 30,00 Euro und steht stabil auf einem nachhaltig erzielbaren Niveau. „Die Stabilität der Spitzenmiete begründet sich im Vergleich zur Finanzkrise vor allem auf einem deutlich niedrigeren Leerstandsniveau. Während die Leerstandsquote Ende 2008 bei 6,9 Prozent lag und über die Krise bis Ende 2010 auf 9,3 Prozent stieg, sank die Spitzenmiete in demselben Zeitraum um 1,00 Euro pro Quadratmeter. Im Vergleich begann die Coronakrise mit einem weitaus niedrigerem Leerstandsniveau (3,3 Prozent)“, analysiert Helge Zahrnt, Head of Research & Insight Germany bei C&W.

Anders als bei der Spitzenmiete zeigt sich die gewichtete Durchschnittsmiete im Jahresvergleich bei leichtem Anstieg stabil. Die über alle Gebäudeklassen hinweg gewichtete Durchschnittsmiete der letzten zwölf Monate liegt in Hamburg zum Jahresende 2020 bei 17,45 Euro pro Quadratmeter und Monat. Im Vergleich zum Vorjahreszeitpunkt ist sie von 17,35 Euro pro Quadratmeter und Monat, um 0,10 Euro beziehungsweise um 0,6 Prozent gestiegen. Ausschlaggebend für diese Entwicklung ist insbesondere die großflächige Anmietung der HCOB in Signas Projektentwicklung „Elbtower“.

Bauaktivitäten bleiben auf hohem Niveau, moderne Flächen bleiben nachgefragt

Während nach dem dritten Quartal 2020 noch 155.000 Quadratmeter Fertigstellungsvolumen bis Jahresende prognostiziert waren, wurden unter anderem aufgrund von Verzögerungen bei der Fertigstellung des Olympus Campus (47.000 Quadratmeter Bürofläche) nur 98.000 Quadratmeter an moderner Bürofläche fertiggestellt.

Insgesamt befinden sich 620.000 Quadratmeter im Bau, die voraussichtlich bis 2025 fertiggestellt werden. Davon sind bereits 54 Prozent an Nutzer vergeben. Von den im Bau befindlichen Flächen, die in den Jahren 2021 und 2022 bezugsfertig werden sollen (475.000 Quadratmeter), sind bereits heute 65 Prozent an Nutzer vergeben. „Die hohen Vorvermietungsquoten zeigen, dass die Nachfrage nach Projektentwicklungen in guten und sehr guten Lagen sowie bei herausragenden Projekten nach wie vor hoch ist. Beispielgebend ist die Anmietung der HCOB im Elbtower, für den Ende 2020 die Baugenehmigung beantragt wurde“, fasst Tobias Scharf zusammen.

Der größte Anteil der Projektentwicklung von bereits im Bau befindlichen Objekten fällt auf die City (149.000 Quadratmeter), die City Süd (99.000 Quadratmeter) und die HafenCity (92.000 Quadratmeter). In der City entsteht bis 2023 das „Deutschlandhaus“ mit beinahe 30.000 Quadratmetern Bürofläche. Im Überseequartier Süd in der HafenCity werden voraussichtlich bis 2024 das „Luv & Lee“, „The Yard“ und das „Skysegel“ mit insgesamt knapp 50.000 Quadratmetern fertiggestellt.

Zweitbestes Transaktionsergebnis am Hamburger Investmentmarkt seit Aufzeichnung, Büroobjekte am nachfragestärksten

„Über das gesamte Krisenjahr 2020 zeigt sich der Hamburger Büroinvestmentmarkt resistent. Mit dem Transaktionsergebnis wird deutlich, dass der Investitionsdruck die negativen Aspekte der Pandemie übersteigt“, betont Marc Rohrer, Head of Capital Markets und Niederlassungsleiter von Cushman & Wakefield in Hamburg. Mit einem Investmentvolumen von 5,3 Milliarden Euro wurde am Hamburger Gewerbeimmobilienmarkt seit Aufzeichnung das zweithöchste Investmentergebnis registriert. Damit liegt das Ergebnis 23 Prozent über dem Vorjahreswert. Büroimmobilien bleiben mit einem Anteil von 55 Prozent erneut die nachgefragteste Assetklasse. Der Büroinvestmentumsatz summiert sich in der Jahresbilanz auf 2,9 Milliarden Euro. „Der Fokus von Investoren lag vor allem auf Core-Immobilien in innerstädtischen Lagen“, stellt Marc Rohrer fest. „Highlight Deals waren beispielsweise das Ericus-Kontor und das Edge ElbSide in der HafenCity sowie der HCOB-Zentrale oder dem Neuen Dovenhof in der Hamburger Innenstadt“.

Die Spitzenrendite für Büroobjekte blieb zum Jahresende stabil bei 2,80 Prozent. „Auch für das Jahr 2021 erwarten wir einen anhaltend hohen Anlagendruck im Core- und auch im Core plus-Segment, wodurch auch der Druck auf die Renditen aufrechterhalten wird. Lediglich die Produktverfügbarkeit wirkt sich zunehmend hemmend auf das Investitionsgeschehen aus, weshalb das 2020er Ergebnis schwer zu erreichen sein wird“, schlussfolgert Marc Rohrer.