Der Transaktionsumsatz im gewerblichen Immobilienmarkt von Düsseldorf war im 3. Quartal 2021 verhalten, Büroimmobilien blieben die stärkste Nutzungsart, berichtet der Immobilienberater Cushman & Wakefield. Gewerbeimmobilien aller Risikoklassen wurden gehandelt.

Geringer Transaktionsumsatz im 3. Quartal

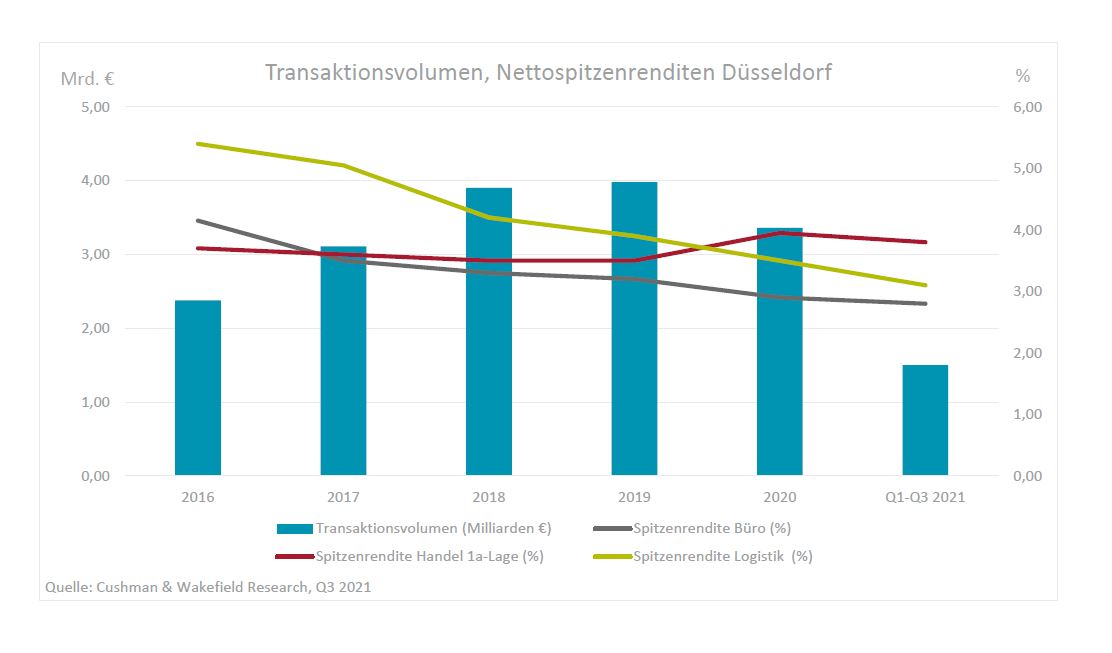

Zwischen Juli und September 2021 wurden in Düsseldorf nur rund 371 Mio. EUR mit gewerblichen Immobilienverkäufen umgesetzt. Das dritte Quartal ist damit das bisher umsatzschwächste des Jahres, auch aufgrund mangelnder Großtransaktionen. Insgesamt erreicht der gewerbliche Investmentmarkt in Düsseldorf in den ersten drei Quartalen 2021 ein Transaktionsvolumen von rund 1,5 Mrd. EUR. Im Vergleich zum Vorjahr entspricht das einem Umsatzrückgang von knapp 38 Prozent.

Büroimmobilien stehen weiterhin klar im Fokus der Investoren und stellen gleichzeitig die stärkste Nutzungsart dar. In den ersten drei Quartalen wurden insgesamt rund 866 Mio. EUR in Büroimmobilien investiert. Ihr Anteil am Gesamttransaktionsvolumen liegt bei 58 Prozent.

Der Verkauf der HSBC-Zentrale sowie des Büroprojektes „Smart Office“ aus dem 2. Quartal bleiben mit einem Verkaufsvolumen von jeweils über 100 Mio. EUR die beiden bisher größten Transaktionen des Jahres.

Starke Umsatzeinbußen sind bei den Handelsimmobilien zu verzeichnen. Im bisherigen Jahresverlauf erreicht ihr Umsatzanteil leidglich knapp drei Prozent des gesamten Transaktionsvolumens. Logistik- und Industrial-Transaktionen erzielen Marktanteile in Höhe von knapp zehn Prozent. In den ersten neun Monaten haben sich erneut Verkäufe von Grundstücken als zweitstärkste Assetklasse behauptet. Mit einem Transaktionsvolumen von rund 377 Mio. EUR entfällt somit ein Viertel (25 Prozent) des Umsatzes auf diese Nutzungsart.

Angelo Augenbroe, Head of Capital Markets Düsseldorf bei Cushman & Wakefield, erläutert: „Aktuell beobachten wir, dass Investoren sich in einem breiten Spektrum der Risikoklassen engagieren. Bei den umgesetzten Transaktionen waren in den ersten neun Monaten von Core bis opportunistisch alle Risikoklassen vertreten, und das in nahezu allen Assetklassen. Auf risikoarme Investments der Kategorie Core entfallen rund 22 Prozent des gesamten Transaktionsvolumens. Beachtliche 91 Prozent aller Core-Verkäufe betrafen Büroimmobilien. Nur das sehr begrenzte Angebot an Core-Objekten bremst höhere Transaktionsumsätze aus. Gleichzeitig nehmen wir bei risikoreicheren Investments längere Due-Diligence-Prozesse wahr, so dass sich die eine oder andere Transaktion ins 4. Quartal verschoben hat. Bis zum Ende des Jahres wird die Anzahl an hochpreisigen Core-Verkäufen wohl überschaubar bleiben. Gleichzeitig erwartet uns ein spannendes Schlussquartal mit zunehmendem Investitionsdruck auf der Nachfrageseite und einer gut gefüllten Investment-Pipeline vor allem abseits von Core-Immobilien. Nach wie vor halten wir deshalb an unserer Gesamtjahresprognose für 2021 mit einem gewerblichen Transaktionsvolumen in Höhe von rund 2,6 Mrd. EUR fest.“

Renditekompression bei Büro und Logistik

Die sehr hohe Nachfrage nach Immobilieninvestitionen hat im bisherigen Jahresverlauf zu weiter sinkenden Spitzenrenditen für hochqualitative Core-Immobilien gesorgt. In den drei Nutzungsarten Büro, Logistik und Handel fallen die Renditekompressionen jedoch sehr unterschiedlich aus.

Die Spitzenrendite für hochqualitative Core-Büroimmobilien mit bonitätsstarkem Mieterbesatz und langfristigen Mietverträgen liegt zum Ende des 3. Quartals bei 2,80 Prozent. Gegenüber dem Vorjahreszeitraum entspricht dies einem Rückgang von 20 Basispunkten.

Der „Run“ auf Logistikimmobilien ist auch in Düsseldorf zu beobachten, wenngleich sich die hohe Dynamik noch nicht im Transaktionsvolumen widerspiegelt. Nichtsdestotrotz sind institutionelle Investoren bereit, für moderne und hochwertige Logistikimmobilien sehr hohe Kaufpreise zu bezahlen. Aktuell liegt die Spitzenrendite bei 3,10 Prozent und somit 55 Basispunkte unter dem Niveau des Vorjahres.

Die Spitzenrenditen für 1-A-Einzelhandelsimmobilien haben sich im 3. Quartal 2021 stabilisiert und können sogar wieder leichte Renditerückgänge verbuchen. In den vergangenen 12 Monaten ist die Spitzenrendite um 10 Basispunkte auf aktuell 3,80 Prozent gesunken. Der Mieterbesatz hat aufgrund der Corona-Pandemie einen besonders hohen und entscheidenden Stellenwert bei der Kaufpreis- und Entscheidungsfindung der Investoren erreicht.

Angesichts des hohen Anlagedrucks zahlreicher institutioneller Investoren ist besonders im Jahresendquartal mit einer hohen Nachfrage zu rechnen. Mit weiteren leichten Renditerückgängen ist deshalb vor allem für Logistikimmobilien auszugehen.