クッシュマン・アンド・ウェイクフィールドの知見がメディアに掲載されました。

出典:不動産経済 Focus & Research No.1437号

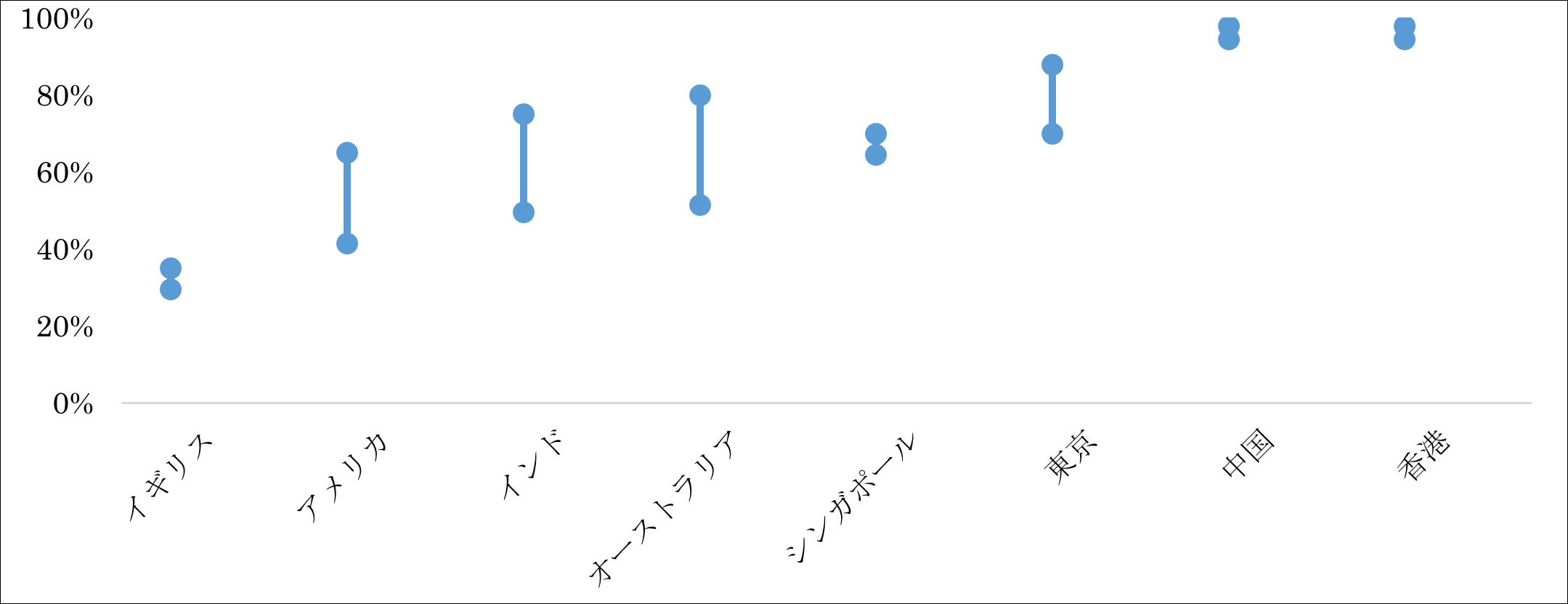

はじめに、2023年前半の東京オフィス需要のポジショニングを確認しておきたい。弊社海外拠点の出社率に関する都市別調査に基づくと、東京のオフィス出社率は香港、中国本土、ソウルに次ぐ80%前後で推移。概ねアジアの各都市はコロナ前に回復しつつある。一方、英国は30~35%、米国では40~70%で推移、総じて米国主要都市を中心にコロナ前の水準を下回ったままである(図表1)。

想定以上の出社率回復を背景に、東京都心プライムオフィス賃貸市場における2023年前半の総括と後半の見通しをまとめていく。

図表1:国・都市別2019年比オフィス出社率の動向(推定値)

出所:Kastle Systems, Property Council of Australia,クッシュマン・アンド・ウェイクフィールド

安定した需要に対し 局地的に新規供給が増加

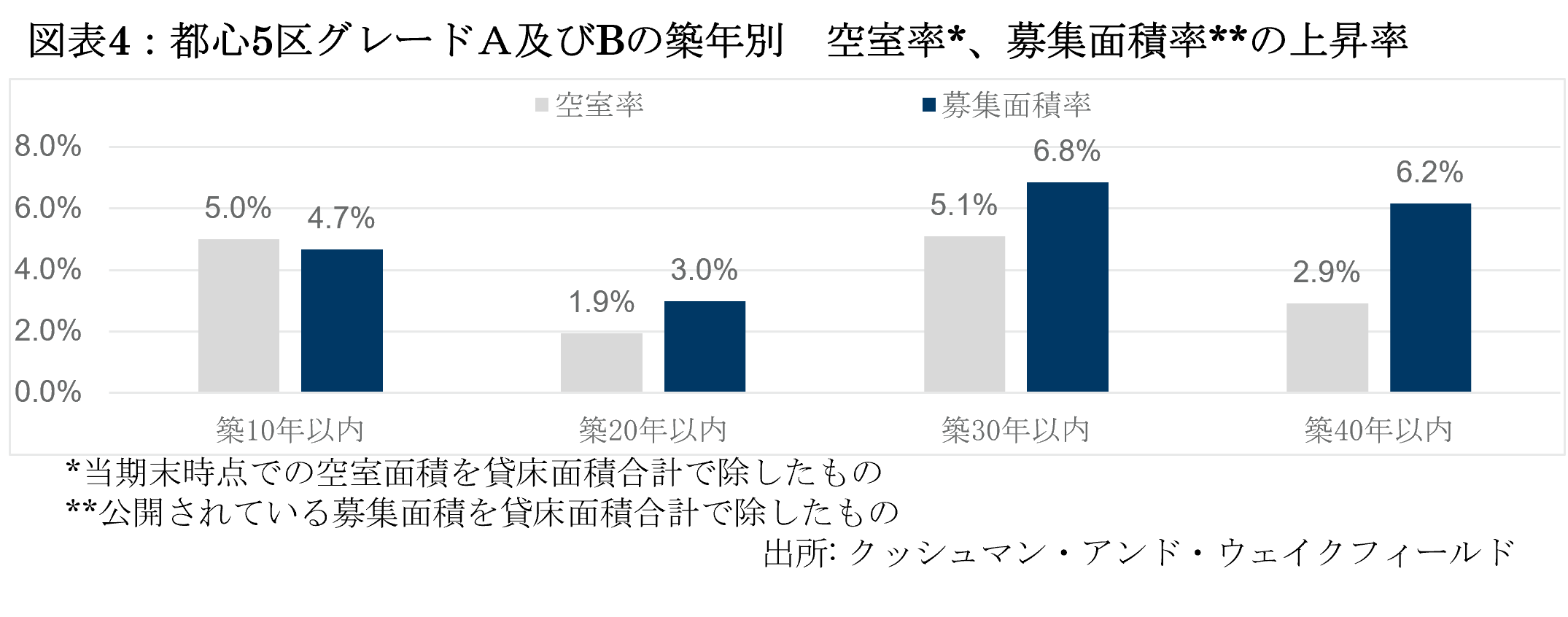

2023年の都心5区グレードAオフィスの空室率は年初から上昇を続け、第2四半期末1 には、前年同期比1.1pp上昇し4.5%となった。三田・田町エリアおよび虎ノ門・神谷町エリアの新規竣工物件が空室を残して竣工したことが主な要因である。当該エリアを除いた空室率は3.9%、前年同期比0.4pp上昇にとどまり、その他のエリアにおける需給は比較的安定している。また、新築ビル竣工が相次ぎ、市場での選択肢が増えたこともあり、既存賃貸借契約の見直し時に移転も視野に入れるテナントも増加傾向にある。このため、都心5区の成約面積も約25万7000坪(推定)、過去10年平均対比で34.0%増となった2 。

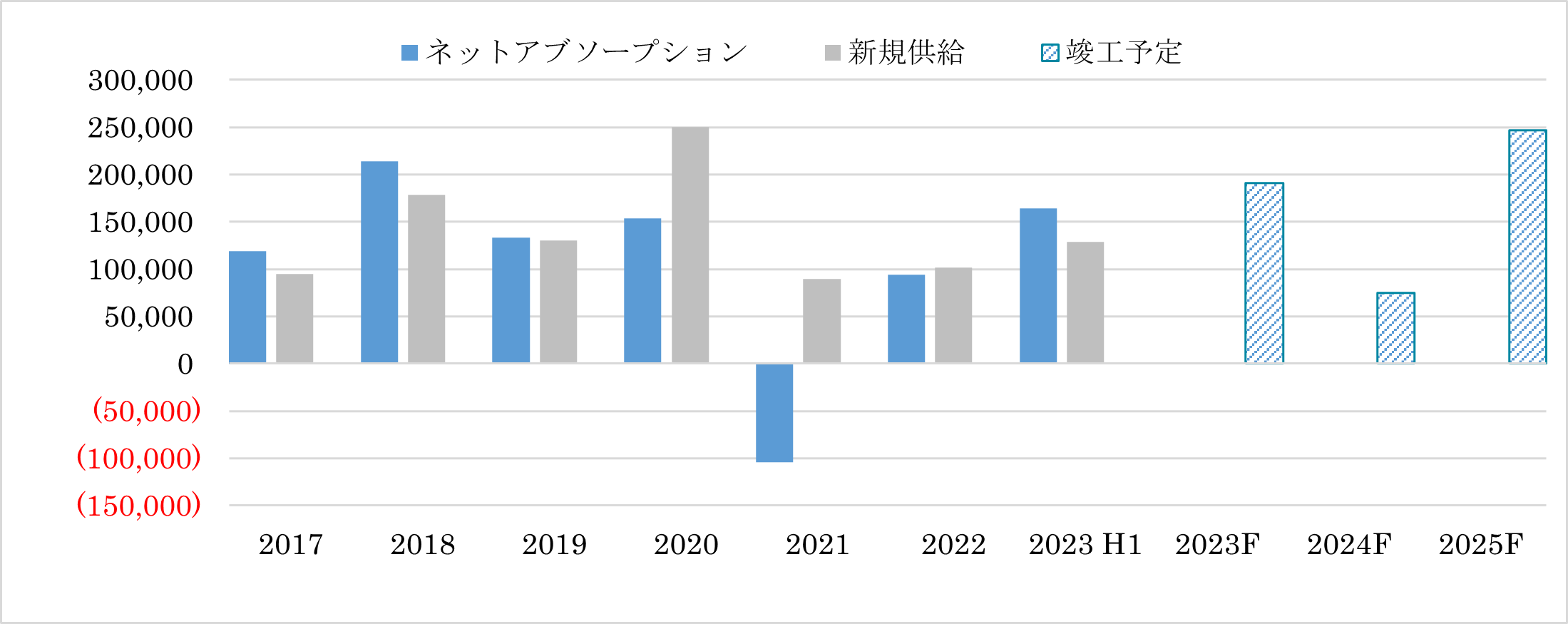

供給動向をみると、直近1年以内の新規供給は過去10年平均の2倍ほどだったが、2023年後半は上半期対比でほぼ半減し、2024年通年では過去10年平均の約4割となる。しかし、2025年には2023年を超える2倍以上の大量供給が予定されている(図表2)。

図表2:都心5区グレードAオフィス:需要と供給(坪)

出所:オフィスビル総合研究所、クッシュマン・アンド・ウェイクフィールド

空室率は緩やかに上昇

直近1年以内に竣工した物件の稼働率は66.6%、2023年後半竣工物件の内定率も65.9%にとどまる。このため、二次空室の増加も含めた空室面積拡大から、2023年末に空室率は5%近くまで上昇、その後2025年は再度の供給増を受けて5%半ばへの上昇を予測している。

当面の賃料はほぼ横ばい

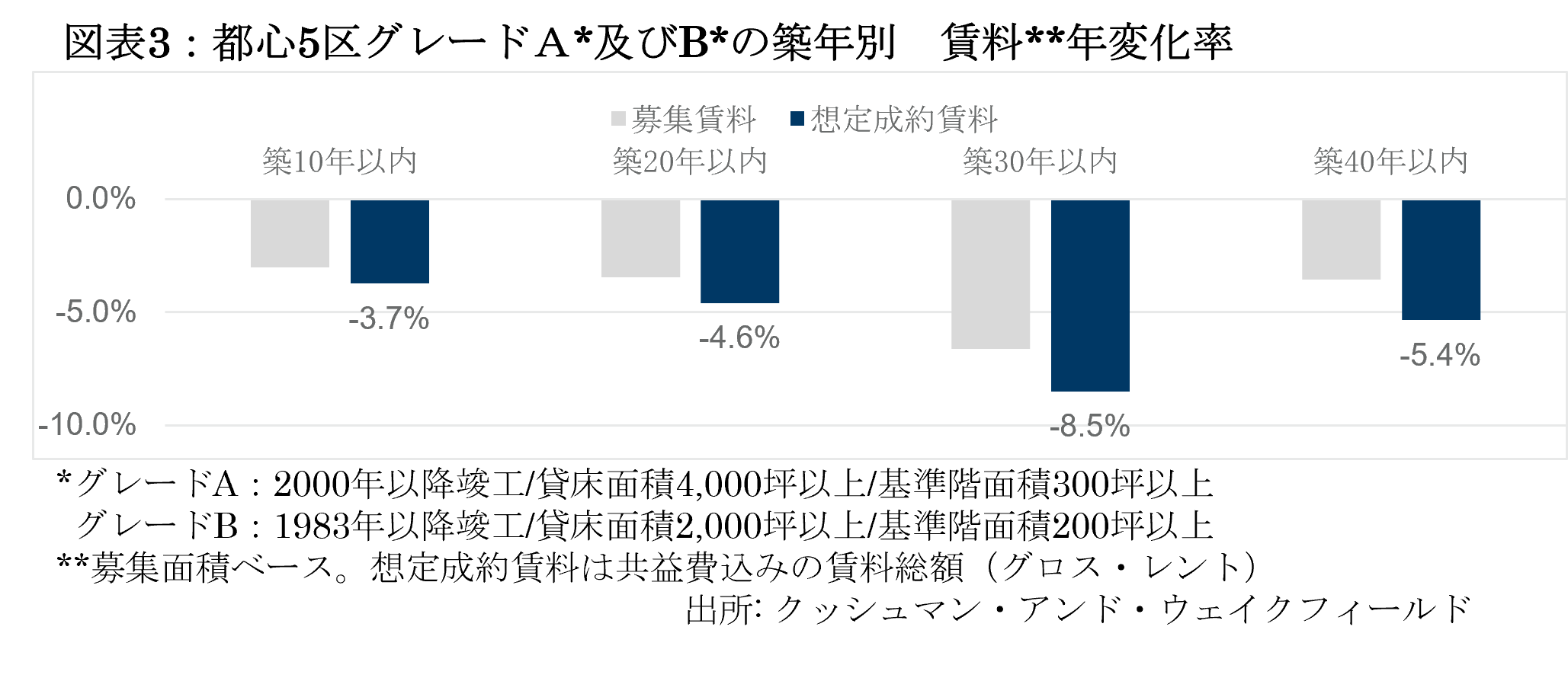

当該四半期の都心5区グレードAオフィス全体の平均想定成約賃料は前年同期比1.0%減少の3万4234円と緩やかに下落。想定成約賃料の下落幅は募集賃料の下落幅(同マイナス0.6%)を上回り、借り手市場が継続している。

しかし、今後の新規供給は虎ノ門や渋谷といった一等地に限られている。当該四半期のグレードA既存ビルの平均成約賃料をみても、虎ノ門・神谷町エリアで2.5%、渋谷エリアで13.1%、市場平均よりも高い。既存ビルの賃料水準を上回る新築ビルが市場に追加されることにより、2023年後半の市場平均賃料も相応に下支えされていくだろう。

また、低インフレ経済への緩やかな移行、経費率の上昇にも留意したい。企業物価指数はピークアウトしたものの、2023年6月は前年比5.2%と継続して上昇。市場コンセンサスに基づけば、コアCPIも2023年後半は年率2%、今後2年間は年率1%程度の上昇が予想される。

このような背景から、グレードA全体としては、今後2年間の賃料水準はほぼ横ばい(物価上昇の影響を控除した上では約4%下落)と弊社では予想している。しかし、ビル別にみると、年代別でパフォーマンスが乖離傾向にあることは興味深い。

築年によるパフォーマンス差拡大へ

1 以後、注記がない限り、本文における数値の時点は2023年第2四半期末

2 三幸エステート株式会社、2023年6月時点

3 東京都、2021年1月時点